이런 약세장일수록 여유를 갖고 내가 보유한 기업들에 대한 분석 / 뉴스를 찾아보고 기록에 두자

※ 아래 글은 해외 기업분석자료를 번역한 공부용 포스팅입니다

사업 개요 (Business Overview)

인베스코는 세계적인 투자 관리 회사다. 7,000명 이상의 직원을 보유하고 있으며, 150개 이상의 국가에서 고객에게 서비스를 제공하고 있다. 인베스코는 현재 52억 달러의 시가총액과 거래하고 있으며, 1조 1천억 달러 이상의 자산을 운용하고 있다.

성장 전망 (Growth Prospects)

2019년 4분기 인베스코는 전년 동기 대비 38.2% 증가한 12억7000만달러의 매출을 올렸다.

인베스코의 매출 증가는 주로 관리 중인 회사의 자산이 1조 2천억 달러 이상으로 증가했고, 그 중 대다수는 오펜하이머 펀드 인수에 기인한다.

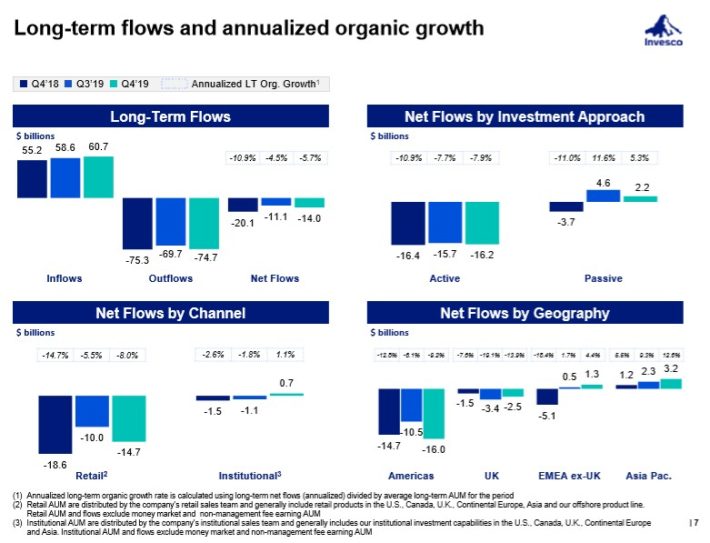

인베스코는 이번 분기에 140억 달러의 장기 순유출을 보였으며, 이는 오펜하이머 펀드 인수로 인한 성장세를 일부 상쇄시켰다. 4분기 주당 수익이 0.64달러로 전년대비 45% 증가했는데, 이는 주로 오펜하이머에서 다시 발생했다.

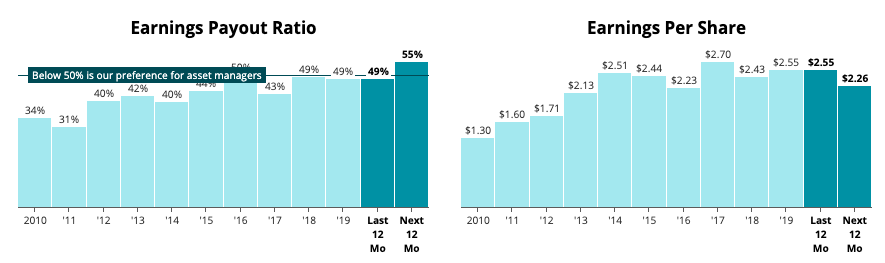

올해 조정된 순이익은 44억 달러로 15.6% 증가했고 조정된 EPS는 4.9% 증가한 2.55달러를 기록했다.

인베스코의 미래 성장은 최근 인수에 크게 좌우될 것이다.

인베스코는 오펜하이머 펀드를 57억 달러에 인수했다. 오펜하이머 펀드를 인수하면서 이베스코는 미국 6위의 소매 투자 관리 회사가 되었다.

이와는 별도로 인베스코는 구겐하임 인베스트먼트로부터 ETF 사업도 12억 달러에 인수했다. 인베스코는 영국 내 모든 금융고문단의 약 30%를 지원하는 대표적인 금융고문 기술 플랫폼인 인텔리플로를 인수하면서 금융기술에도 상당한 투자를 했다.

주식 매입은 또한 주식당 수익을 증가시키는데 도움이 될 것이다. 2019년 동안 6억7000만 달러의 보통주를 매입했다. 2018년 10월 12억 달러 규모의 자사주 환매 계획을 발표한 뒤 9억7300만 달러의 보통주를 환매했다. 2021년 1분기까지 나머지 2억2700만달러를 활용할 수 있을 것으로 기대하고 있다.

인베스코는 2020년 예상 배당률 48%로 배당 안전성 면에서 순위가 좋다.

이로써 회사는 배당금을 유지할 수 있게 될 것이다. 인베스코도 스탠더드앤드푸어스(S&P)의 BBB+ 신용등급이 강한 대차대조표를 갖고 있다.

배당안전도 (Dividend Safety)

인베스코(IVZ)의 배당금 안전지수는 41로, 배당금은 보통 회사만큼 안전해 보인다.

IVZ는 지난 1년간 수익의 49%를 배당금으로 지급했다. 이러한 지급 비율은 사업 상황이 악화될 경우 배당금을 지불할 수 있는 쿠션이 줄어들기 때문에 자산운용사들에게 점점 더 높은 편으로 다가오고 있다.

분석가들에 따르면, IVZ의 향후 1년 동안의 지불 비율은 55%가 될 것으로 예상되는데, 이는 현재 수준과 상당히 일치하며 가까운 장래에 회사 배당금의 안전성에 큰 변화가 없을 것임을 시사한다.

부채의 한 가지 지표는 순채무 대 자본인데, 이는 기업의 자금조달 정도를 부채로 측정하는 비율이다. IVZ의 현재 순채무 대 자본비율은 9%로, 자산운용사에게는 매우 건전한 수준이며 IVZ는 필요할 경우 더 많은 빚을 떠맡을 수 있는 유연성을 충분히 갖추고 있음을 시사한다.

더구나 IVZ의 순채무 대 EB회사 빚을 갚는 데 몇 년의 수익이 소요될지를 측정하는 ITDA 비율은 0.74(낮을수록 좋다)라는 건강한 수준이다. IVZ의 부채 수준은 양호한 상태여서 배당의 안전성을 위태롭게 할 것 같지 않다.

IVZ는 13년 연속으로 연속적으로 배당금을 지급했는데, 이는 대부분의 기업보다 길며 IVZ가 꾸준한 배당금을 지원하는 지속적이고 잘 관리된 사업을 가질 수 있다는 징조다.

기업의 품질에 대한 또 다른 단서는 자유로운 현금 흐름, 즉 회사가 모든 비용을 지불하고 다시 사업에 재투자한 후 인수, 주식 재매입, 채무감면, 배당 등에 사용할 수 있는 핵심 사업에서 나오는 현금이다.

IVZ는 지난 10년 동안 각각 긍정적인 현금흐름을 창출해 왔으며, 이는 IVZ 사업이 지속적으로 지출 요구를 충족시킬 수 있는 충분한 현금을 획득하여 IVZ가 기간에 걸쳐 배당금을 유지할 수 있는 유연성을 더 많이 제공했음을 나타낸다.

금융위기 당시 IVZ의 매출은 -32% 감소했는데, 이는 당시 평균 실적에 가까웠으며, 이 회사가 아마도 경제에 어느 정도 민감할 것이라는 것을 의미한다. 수익이 감소했음에도 불구하고 IVZ는 불경기 내내 매년 급여를 인상하는 데 성공했다.

2007-2009년 S&P 500지수는 최고점에서 55%를 하락했다. IVZ의 주식은 대공황 기간 중 -67%의 손실을 보였기 때문에 IVZ는 더 나쁜 실적을 보였다. 이 기간 동안 회사의 배당금 증가에도 불구하고 IVZ는 자본 보존을 우선시하는 투자자들에게 최선의 선택이 아닐 수도 있다.

우리는 회사의 총자산(프로퍼티, 장비, 현금 등)의 가치를 보고 회사의 규모를 측정한다. IVZ는 가장 최근에 총자산 390억 달러를 기록했는데, 이는 자산관리자들에게 상당한 금액이며, IVZ가 상황이 어려워지면 배당금을 유지하기 위해 이용할 수 있는 의미 있는 자원을 가질 수 있다는 것을 보여준다.

전반적으로 IVZ의 배당금은 보통 회사만큼 안전해 보인다. IVZ는 배당소득의 믿을만한 원천이 될 수 있지만, 보수적인 투자자들은 종종 그들의 포트폴리오의 평균보다 안전하게 보이는 회사에 투자하기를 선호한다.

평가 (Valuation)

IVZ의 현재 배당수익률 14.50%는 5년 평균인 3.71%보다 291% 높은 것으로, 회사의 전망이 약해졌다고 보지 않는 한 주가가 저평가될 수 있음을 의미한다.

IVZ의 미래 P/E비율은 5년 평균인 11.7과 금융부문 평균인 7.1을 훨씬 밑돈다는 점에 유의할 필요가 있다. 비정상적으로 낮은 P/E 비율은 투자자들이 IVZ의 성장 전망에 대해 비관적이 되었을 수 있다는 것을 의미한다.

그러나 만약 당신이 IVZ의 건강과 장기적 전망이 견실하다고 믿는다면, 그 주식은 매력적으로 가격이 매겨질 수 있을 것이다.

다른 기업분석 내용은 아래 ▼▼▼▼▼▼▼▼▼▼▼

- 월배당 주 - MAIN (MainStreetCapital)

[미국주식] 월배당주 MAIN(메인스트리트캐피탈) / MAIN 전망,월배당,금융, BDC

- 3/6/9/12 분기배당 주 - T (AT&T)

[미국주식] 분기배당주 T(AT&T) / AT&T 전망, 미국배당주, 3월, 6월, 9월, 12월 분기배당주,미국통신주,5G, 배당귀족주

- 배당킹 KO (코카콜라)

[미국주식] 분기배당주 KO(Coca-Cola) / 코카콜라 전망, 미국배당주, 배당킹, 워랜버핏의 주식

- 배당귀족주 XOM (엑손모빌)

[미국주식] 배당귀족주 XOM(Exxon Mobil) / 엑손모빌 기업분석, 미국 최대 정유회사, 1등 석유회사, 분기배당주

- 배당킹 MO (알트리아)

[미국주식] 분기배당주 MO(Altria Group) / 알트리아 전망, 미국배당주, 죄악주지만 배당킹,담배주

'투자일기' 카테고리의 다른 글

| [미국주식] 20200323 투자일기 / AT&T, MAIN 매수, 분기배당, 월배당 (1) | 2020.03.24 |

|---|---|

| [미국주식] 해외주식투자 세금 절세팁 / 세금정리, 해외주식 소득세, 배당소득세금, 금융소득세, 누진세율, Tax (2) | 2020.03.23 |

| [미국주식] 분기배당주 T(AT&T) / AT&T 전망, 미국배당주, 3월, 6월, 9월, 12월 분기배당주,미국통신주,5G, 배당귀족주 (3) | 2020.03.22 |

| [미국주식] 월배당주 MAIN(메인스트리트캐피탈) / MAIN 전망,월배당,금융, BDC (1) | 2020.03.22 |

| [미국주식] 20200321 투자일기 / 통화스와프, 사이드카, 배당주, 배당포트폴리오,코카콜라(KO) (1) | 2020.03.21 |

댓글